À compter du 1er janvier 2023, en cas de versement d'un acompte, la TVA sur les livraisons de biens sera exigible dès l'encaissement de cet acompte par le fournisseur et non plus lors de la livraison du bien.

Ancien régime : exigibilité à la livraison du bien

Jusqu’au 31 décembre 2022, deux règles différentes existent en matière d’exigibilité de la TVA en cas d’encaissement d’un acompte.

Elles dépendent de la nature de la vente. S’il s’agit d’un bien, aucune TVA n’est exigible lors du versement de l’acompte.

C’est la réalisation de la livraison qui constitue le fait générateur et le moment où intervient l’exigibilité de la TVA. Au contraire, pour les prestations de services, la TVA est exigible dès l’acompte.

En 2021, la Cour administrative d’appel de Nantes a finalement estimé que cette règle était contraire à la Directive TVA de l’Union Européenne et plus particulièrement à l’Article 65. Celui-ci indique que l’exigibilité de la TVA intervient dès le paiement d’un acompte, quelle que soit la nature de l’opération : biens ou services.

Définitions et rappels

L’acompte :

L’acompte correspond à une opération déjà en partie effectuée. Le professionnel et le consommateur sont chacun obligés de tenir leur engagement. Un contrat, un bon de commande, ou le fait de verse un acompte sont considérés comme un engagement. Le professionnel doit fournir la marchandise ou la prestation de services et le consommateur doit acheter le bien ou la prestation prévue par le contrat (sauf accord contraire entre les 2 parties). Si l’un ou l’autre se rétracte, s’il change d’avis, il peut être condamné à payer des dommages et intérêts.

L’avance :

L’avance correspond à une opération qui n’est pas encore démarrée. Le professionnel ou le consommateur peut revenir sur son engagement. L’argent avancé est perdu pour le consommateur s’il annule son achat ou sa commande. En revanche, le professionnel qui ne fournit pas la marchandise ou la prestation de services doit rembourser le double de la somme versée au consommateur.

Le régime, à compter, du 1er janvier 2023 : Exigibilité à l'encaissement de l'acompte sur la livraison du bien

La loi de finances 2022 est venue corriger cette situation en alignant le régime des acomptes sur les biens sur celui des prestations de services à compter du 1er janvier 2023.

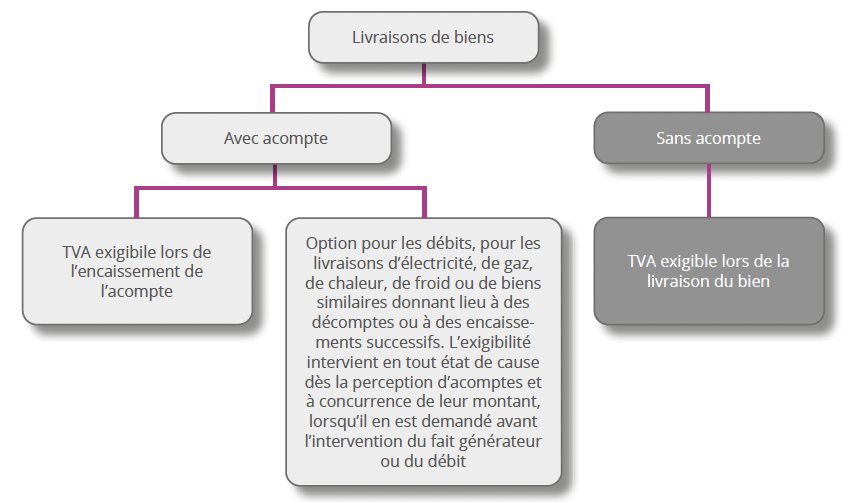

Le a du 2 de l’article 269 du CGI stipule qu’à compter du 1er janvier 2023 : « Pour les livraisons mentionnées aux a et a ter du 1, la TVA devient exigible lors de la réalisation du fait générateur. Toutefois, en cas de versement préalable d’un acompte, la taxe devient exigible au moment de son encaissement, à concurrence du montant encaissé.

Toutefois, pour les livraisons d’électricité, de gaz, de chaleur, de froid ou de biens similaires donnant lieu à des décomptes ou à des encaissements successifs, l’exigibilité peut, sur option du redevable, intervenir au moment du débit ; elle intervient en tout état de cause dès la perception d’acomptes et à concurrence de leur montant, lorsqu’il en est demandé avant l’intervention du fait générateur ou du débit ».

Ainsi, la TVA relative à la livraison de biens devient exigible chez le vendeur dès l’encaissement d’acomptes, à hauteur du montant réellement encaissé. Et par réciprocité, la TVA devenue exigible chez le vendeur est alors récupérable chez le preneur.

En l’absence d’acompte, la TVA reste exigible lors du paiement à la livraison.

Quelles conséquences ?

Désormais, dès lors que le contribuable souhaite obtenir de son client un acompte, il devra établir systématiquement une facture « d’acompte » conforme à toutes les conditions de formes en matière de TVA.

Il devra en tirer les conséquences en matière de déclaration de TVA.

Schéma récapitulatif de l’exigibilité de la TVA pour les livraisons de biens :

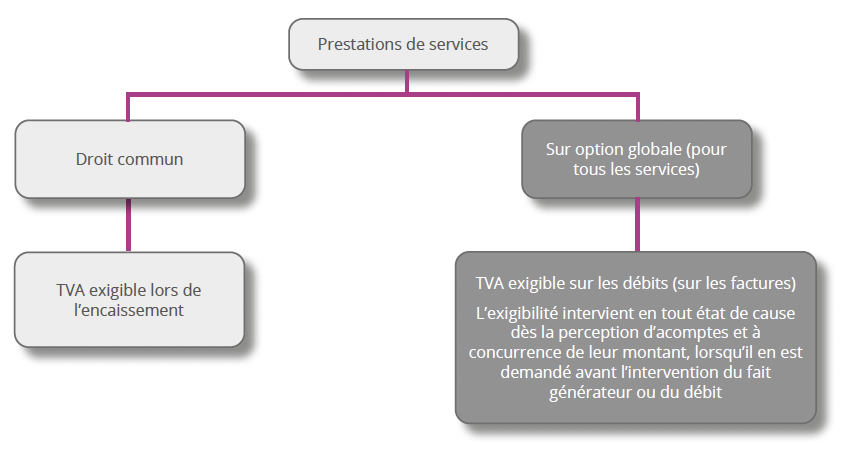

Schéma récapitulatif de l’exigibilité de la TVA pour les prestations de services :

@ATH. Tous droits réservés.